12 Temmuz 2023 Çarşamba

İngiltere Merkez Bankası, kredilerin yüzde 75’ini veren en büyük 8 bankanın gerçekleştirilen stres testini geçtiğini açıkladı.

İngiltere Merkez Bankası (BOE), İngiltere’nin en büyük sekiz bankasının tamamının, ciddi bir ekonomik krize karşı dayanıklılıklarını inceleyen en son stres testini geçtiğini söyledi.

Çarşamba günü yayınlanan sonuçlara göre, firmalar, konut piyasası çöküşü, artan işsizlik ve yüzde 6’ya kadar yükselen faiz oranları dahil olmak üzere ekonomiye yönelik bir şok yaşanması durumunda kredi vermeye devam edecek kadar sermayeye sahip olacak.

BOE tarafından yapılan açıklamada, “İngiltere bankacılık sistemi, ekonomik ve finansal koşullar beklenenden önemli ölçüde daha kötü olsa bile, hane halklarını ve işletmeleri daha yüksek faiz oranlarının yaşandığı dönemde de destekleme kapasitesine sahip. Stres testinde uygulanan senaryo, mevcut makroekonomik görünümden çok daha ağır bir durumu işliyor” ifadeleri kullanıldı.

Test edilen bankalar ülke ekonomisinin yüzde 75’ine kredi sağlıyor

Bu yıl Barclays Plc, HSBC Holdings Plc, Lloyds Banking Group Plc, Nationwide Building Society, NatWest Group Plc, Banco Santander SA’nın İngiliz kolu, Standard Chartered Plc ve Virgin Money UK Plc bankaları test edildi. Bu bankalar İngiltere ekonomisine verilen kredilerin yaklaşık yüzde 75’ini sağlıyor.

BOE, bankaların piyasa değeri 1,4 trilyon sterlin (1,8 trilyon dolar) olan yüksek kaliteli likit varlıklara sahip olduğunu ve yaklaşık bu varlıkların üçte ikisinin nakit veya merkez bankası rezervlerinde olduğunu söyledi. Bu durum, bankaların piyasalardaki likiditenin baskı altına girmesi durumunda borç vermeye devam etmek için bol miktarda kaynağa sahip olacakları anlamına geliyor.

Test, Rusya’nın Ukrayna’yı işgal etmesinin ardından altı aylık bir gecikme sonrası Eylül ayında başladı.

Politika faizinin yüzde 6’ya çıktığı senaryo test edildi

Stres testi İngiltere’de politika faizinin yüzde 6’ya yükselmesi sonrası kademeli olarak yüzde 3,5’in altın düşmesini içerirken bu senaryonun bir unsuru şu anda gerçekleşiyor. Para piyasaları, politika toplantı tarihlerine bağlı faiz oranı takaslarına (swap) göre BOE’nin faizleri yüzde 6,5’e kadar çıkaracağını fiyatlıyor.

Bu oran, birkaç ay önce yüzde 5 olarak fiyatlanıyordu ve gerçekleşmesi durumunda 1998’den bu yana en yüksek faiz seviyesi olacak.

Öte yandan banka İngiltere’nin milli gelirinin yüzde 5 daralması, işsizliğin iki kattan daha fazla artara yüzde 8,5’e yükselmesi ve konut emlak fiyatlarının yüzde 31 düşmesi gibi şoklarla ne kadar iyi bir şekilde başa çıkabileceğini de inceledi.

Bankaların tamamı daha önce Aralık 2021’de BOE’nin gerçekleştirdiği ve çift dipli bir durgunluğu ve yıllar boyu sürecek toplumsal düzenlemeleri içeren bir stres testini geçebilecekleri sonucuna varmıştı.

İngiltere Merkez Bankası yaşanan finansal krizin ardından sektörün ekonomik zorluklara dayanacak kadar sermayeye sahip olup olmadığını kontrol etmek için 2014 yılında düzenli testlere başlamıştı.

12 Temmuz 2023 Çarşamba

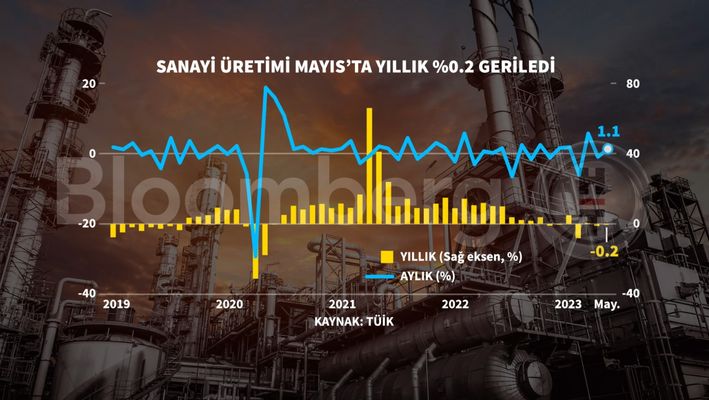

Türkiye İstatistik Kurumu (TÜİK) Mayıs ayına ilişkin sanayi üretim endeksini açıkladı. Verilere göre sanayi üretimi Nisan ayının ardından Mayıs ayında da yıllık bazda yüzde 0,2 azalış kaydetti.

Sanayi üretimi Nisan ayındaki negatif tablonun ardından Mayıs ayında da sınırlı da olsa yıllık olarak geriledi.

Türkiye İstatistik Kurumu (TÜİK) verilerine göre sanayi üretimi Mayıs ayında yıllık olarak yüzde 0,2 düştü. Bloomberg’in anketine göre Mayıs ayında sanayi üretiminde yıllık yüzde 0,8’lik artış bekleniyordu.

Aylık olarak ise sanayi üretiminde yüzde 1,1 artış izlendi.

Nisan ayında sanayi üretimi yıllık bazda yüzde 1,2; aylık bazda ise yüzde 0,9 gerilemişti.

Sanayinin alt sektörleri incelendiğinde, madencilik ve taş ocakçılığı sektörü endeksi bir önceki yılın aynı ayına göre yüzde 7,1 azaldı, imalat sanayi sektörü endeksi yüzde 0,6 arttı ve elektrik, gaz, buhar ve iklimlendirme üretimi ve dağıtımı sektörü endeksi yüzde 1,3 azaldı.

Madencilik ve taş ocakçılığı sektörü endeksi bir önceki aya göre yüzde 2,4, imalat sanayi sektörü endeksi yüzde 0,9 ve elektrik, gaz, buhar ve iklimlendirme üretimi ve dağıtımı sektörü endeksi yüzde 2,4 arttı.

12 Temmuz 2023 Çarşamba

Küresel piyasalarda tüm dikkatler ABD’den gelecek enflasyon verilerine çevrildi. Dolar hız kesmesi beklenen enflasyon verileri öncesi geriledi. Hisse senedi piyasalarında ise karışık bir görünüm var.

Dolar ABD TÜFE verisi öncesi gerilerken, küresel hisse senedi endeksleri karışık seyrediyor.

ABD vadeli endeksleri Pazartesi günü yaşanan yüzde 0,7’ye varan yükselişlerin ardından ılımlı şekilde artmaya devam ediyor.

Asya’da görünüm karışık. Japon Nikkei 225 endeksi yenin dolara karşı son bir ayın en güçlü seviyelerine tırmanması ve dolar/yen’in 140’ın altına gerilemesi sonrası ekside. Hong Kong Hang Seng yüzde 1 yükselirken, Çin CSI 300 yatay.

Çin’in yükselişe katılamamasında yatırımcıların beklediği ilave teşviklerin henüz gelmemesi etkili oluyor. ABD iki yıllık tahvil getirisi bugün ABD enflasyon verisi öncesi düşüyor.

- FED YETKİLİLERİNDEN FAİZ ÇIKIŞI

Dolar veri öncesi güç kaybediyor

Bloomberg anketindeki medyan tahmine göre ABD’de tüketici fiyat endeksinde bir önceki yılın aynı ayına göre artışın, Mayıs ayındaki yüzde 4 seviyesinden, yüzde 3,1’e hız kestiği öngörülüyor.

Yıllık çekirdek tüketici enflasyonunun da yüzde 5,3’ten yüzde 5’e gerilediğinin açıklanması bekleniyor. Tahminlerin gerçekleşmesi halinde çekirdek enflasyon 2021’den bu yana en düşük seviyeye inmiş olacak.

Bloomberg Dolar Endeksi de veri öncesi düşüş hareketi sergiliyor. Bir ara Nisan ayından bu yana en düşük seviyesine inen endeks, aralıksız 4 günlük kaybını da yüzde 1,50’ye taşımış durumda.

Resona Bank Kur Stratejisti Takeshi Ishida, “Yatırımcılar ABD TÜFE ve ÜFE verilerini bekliyor ve enflasyonist baskıdaki herhangi bir yavaşlama teyidi, muhtemelen dolardaki mevcut düşüş eğilimini hızlandıracak” değerlendirmesinde bulundu. Bu beklenti Fed’in de parasal sıkılaştırmasını yavaşlatması öngörüsünü de yansıtıyor ancak herkes aynı görüşte değil.

Bloomberg TV yayınında konuşan Pacific Investment Management Fon Yöneticisi Jerome Schneider, faizlerin uzun süre yüksek seviyelerde kalacağını ve faiz indirimlerinin piyasanın beklediği kadar erken gelmeyeceğini öngördü. Schneider, “Yumuşak iniş senaryosu, Pimco olarak kısa vadede öngördüğümüz bir senaryo değil” dedi.