10 Temmuz 2023 Pazartesi

New York Fed Amerikalı tüketicilerin kısa vadeli enflasyon beklentisinin Haziran’da yüzde 3,8 ile Nisan 2021’den bu yana en düşük seviyeye gerilediğini bildirdi.

New York Fed, Haziran ayına ait Tüketici Beklentileri Anketi’nin sonuçlarını yayımladı.

Yaklaşık bin 300 hane halkının katılımıyla gerçekleştirilen anketin sonuçlarına göre, gelecek 12 ayı kapsayan kısa vadeli medyan enflasyon beklentisi, Haziran’da 0,3 puan azalarak yüzde 3,8’e geriledi.

Düşüşünü üçüncü aya taşıyan kısa vadeli enflasyon beklentisi, Nisan 2021’den bu yana en düşük seviyesini kaydetti. Kısa vadeli enflasyon beklentisi, bu dönemde, Haziran 2022’de kaydettiği yüzde 6,8’lik zirveden 3 puan gerilemiş oldu.

Gelecek 3 yıllık süreci kapsayan orta vadeli enflasyon beklentisi ise haziranda değişmeyerek yüzde 3 seviyesinde kalmaya devam etti.

- FED’İN GÜVERCİNİNDEN FAİZ ÇIKIŞI

Aynı dönemde, gelecek 5 yıllık süreci kapsayan uzun vadeli enflasyon beklentisi 0,3 puan artarak yüzde 3 ile Mart 2022’den bu yana kaydedilen en yüksek seviyeye ulaştı.

Hane halkı harcamalardaki artışa ilişkin beklenti haziranda yüzde 5,6’dan yüzde 5,2’ye düştü ve Eylül 2021’den bu yana en düşük seviyeyi kaydetti. Hane halkı gelirindeki artışa ilişkin beklenti de haziranda 0,1 puan azalarak yüzde 3,2 oldu.

Bu dönemde konut fiyat artışına ilişkin beklentiler yüzde 2,6’dan yüzde 2,9’a çıkarak Temmuz 2022’den bu yanan en yüksek seviyeye ulaştı. Fiyat artışlarına ilişkin beklentiler, benzin ve gıda maliyetlerinde azalırken, üniversite eğitimi, sağlık ve kira maliyetlerinde arttı.

10 Temmuz 2023 Pazartesi

ABD’de bankacılık ile ilgili düzenlemeler gündemden düşmüyor. Haziran sonunda Fed’in stres testini geçen büyük bankalar şimdi de 2008 finansal krizinden bu yana en kapsamlı kontrollerle karşı karşıya.

ABD’li büyük bankalar, finansal krizden bu yana en büyük düzenleyici revizyonlardan biriyle karşı karşıya.

Son dönemde küresel piyasaları da yakından ilgilendiren ABD’li büyük bankaların, olası çalkantıları atlatmak için ayırmaları gereken sermaye miktarı konusunda yüksek barajlarla karşı karşıya kalacağı öngörülüyor.

Fed’in en üst düzey bankacılık düzenleyicisi Michael Barr, bankaların kendi tahminlerine güvenmek yerine kredi, operasyonel ve ticari riskleri tahmin etmek için standart bir yaklaşım kullanmaya başlamalarını istediğini söyledi.

Barr ayrıca Fed’in yıllık stres testlerinin, bankaların karşılaşabileceği tehlikeleri daha iyi yakalamak için yeniden düzenlenmesi gerektiğini belirtti. Değişiklikler, ABD kurallarını Basel III olarak bilinen bir dizi uluslararası standartla uyumlu hale getirmek için yapılan bir incelemeden kaynaklanıyor.

Barr tarafından Pazartesi günü açıklanan planlar, bu yıl aralarında SVB’nin de bulunduğu çok sayıda kredi kuruluşunun batmasının ardından siyasi açıdan hassas bir konu haline gelen bankalar için sermaye gerekliliklerinin aylar süren incelemesinin ardından geldi.

Barr, yaptığı incelemede mevcut sistemin sağlam olduğunu, ancak bankaların kayıplara karşı korunmak için bir yastık olarak daha fazla para ayırmasıyla sonuçlanacak birkaç değişikliğe ihtiyaç duyulduğunu söyledi.

- ABD’DE TOPTAN EŞYA STOKLARI MAYIS’TA DEĞİŞMEDİ

Fed’in stres testini geçmişlerdi

ABD Merkez Bankası (Fed), stres testine tabi tuttuğu büyük bankaların şiddetli bir resesyonu atlatmak için iyi konumda olduğunu ve resesyon sırasında bile hanehalkı ile işletmelere kredi vermeye devam edebileceğini bildirmişti.

Fed, JPMorgan Chase, Bank of America, Citigroup, Wells Fargo, Morgan Stanley ve Goldman Sachs’ın aralarında bulunduğu 23 büyük ABD bankasının tabi tutulduğu yıllık stres testinin sonuçlarını Haziran ayının sonunda açıklamıştı.

Bankadan yapılan açıklamada, test edilen bankaların tümünün, tahmini 541 milyar dolarlık zarara rağmen bir resesyon sırasında asgari sermaye seviyelerini koruyabildiği belirtilmişti.

Açıklamada, stres altında kayıplara karşı bir tampon sağlayan toplam öz sermaye oranının 2,3 puan azalarak minimum yüzde 10,1’e düşmesinin tahmin edildiği kaydedilmişti.

Stres testinin büyük bankaların ekonomik gerileme dönemlerinde ekonomiyi destekleyebilmelerini sağlamaya yardımcı olan araçlardan biri olduğu belirtilen açıklamada, testin bankaların, geçen yıl sonu verileriyle, varsayımlara dayanan resesyon ve finansal piyasa şoku senaryoları altında, sermaye seviyelerini, kayıplarını, gelir ve giderlerini tahmin ederek dayanıklılığını değerlendirdiği aktarılmıştı.

10 Temmuz 2023 Pazartesi

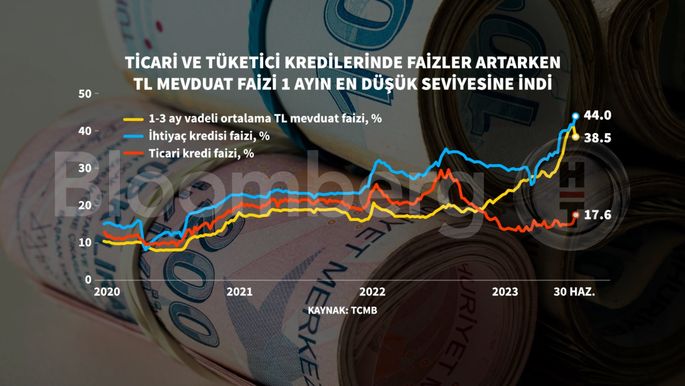

Bankalar kredilerde frene basarken kredi artış hızında özellikle son 1 ayda hızlı gerileme dikkat çekiyor. Son dönemde ticari ve tüketici kredilerinde faizler artarken TL mevduat faizi gerileyerek son 1 ayın en düşük seviyesine indi.

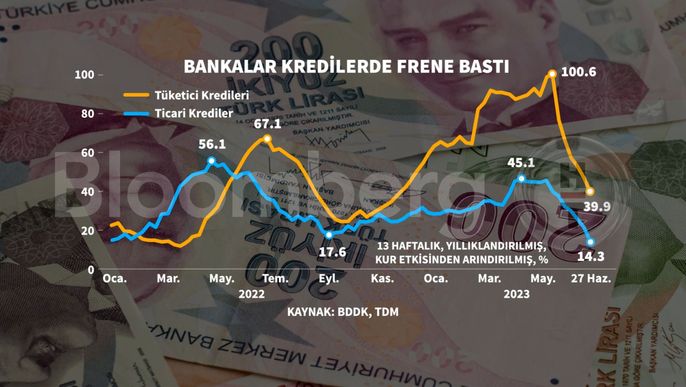

Bankalarda kredi hızında gerileme Mayıs ayından bu yana hız kazanmış durumda. Türkiye Cumhuriyet Merkez Bankası’nın (TCMB) verilerine göre, tüm bankaların ortalamasında 13 haftalık yıllıklandırılmış kur etkisinden arındırılmış ticari kredi büyümesi Nisan ayındaki yüzde 45,1’den yüzde 14,3’e geriledi. Benzer bir seyir tüketici kredileri büyümesinde de görüldü. Mayıs ayında yüzde 100,6’ya yükselen yıllıklandırılmış tüketici kredi büyüme hızı 27 Haziran haftası verilerine göre yüzde 38,5’e geriledi.

Seçimlerin ardından ticari kredi hızında yavaşlama, faizde artış görülüyor

Kredi hacminde büyüme tüm kredi türlerinde hız keserken ticari kredi büyümesi de Mayıs başındaki yüzde 46,6’lık son dönem zirvesinden Haziran sonu itibarıyla yüzde 14,3’e kadar geriledi.

TCMB’nin geçen yılın Ağustos ayından itibaren uygulamaya koyduğu makroihtiyati tedbirler ve politika faizi indirimleri sonrasında kredi faiz oranlarında gerileme görülürken seçim haftasında yüzde 15,00 olan ortalama ticari kredi faizi de Haziran sonunda yüzde 17,64’e yükseldi.

TCMB verilerine göre, bankalarda kurumsal kredi kartı ve KMH hariç ortalama ticari kredi faizi 2022 Temmuz ayı sonundaki yüzde 31,3 seviyesinden 10 Şubat 2023 haftasında yüzde 13,24’e kadar gerilemişti.

Ticari kredi faizlerindeki artışa paralel seyir ihtiyaç kredilerinde de gözlenirken 3 Mart 2023 haftasında yüzde 23,47’ye kadar gerileyen KMH hariç ihtiyaç kredisi faizinin son hafta yüzde 44,00’e kadar yükseldiği dikkat çekti.

TL mevduat faizi son 20 yılın en yüksek seviyesinden geriledi.

TL mevduat faizleri ise kredi faizlerinin tersine son hafta gerileme eğiliminde

Özellikle bu yılın başından itibaren TCMB’den gelen yeni regülasyonlarla bankaların toplam mevduatları içerisinde TL mevduatların payının artırılması istenmiş ve bu durum TL mevduat yarışını hızlandırmıştı.

Geçtiğimiz yılın Ağustos sonunda yüzde 18,30 seviyesinde olan 3 aya kadar vadeli ortalama TL mevduat faizi yükselerek yıl başında yüzde 24,03’e; 23 Haziran haftasında da yüzde 41,98 seviyesine çıktı. Bu oran, 6 Haziran 2003 tarihinden bu yana en yüksek seviye oldu. Ancak TCMB’nin geçtiğimiz haftaki verilerinde mevduat faizinde son 20 yılın rekor seviyesinden gerileme olurken ortalama faizin yüzde 38,5’e gevşediği görüldü.