30 Aralık 2022 Cuma

2022 yılında ilk 11 ayda 2,1 trilyon liralık vergi gelirine ulaşılırken kurumlar vergisi yüzde 185,1’le geçen yıla göre en çok tahsilat artışı yaşanan vergi kalemi oldu. Dahilde alınan KDV’de ise ilk 11 ayda 522,4 milyar lirayla en yüksek tahsilat tutarı gerçekleşti. Bütçe kaygılarının arttığı 2022’de vergi gelirleri artarken otomotivde ÖTV matrahından, enflasyon muhasebesine kadar bu alandaki düzenlemeler yıl boyunca gündemde kaldı.

2022 yılında makro ihtiyati tedbirler kapsamında enflasyonu frenlemeyi ve bütçe dengelerini korumayı hedefleyen vergi düzenlemeleri dikkat çekti.

Yıl boyunca öne çıkan vergi kararlarını anlatmadan önce bu yılın vergide tahsilat peformansına değinelim.

En son açıklanan verilere göre ilk 11 ayda toplam vergi geliri 2 trilyon 147 milyar lira gerçekleşirken bu oran geçen yıla göre yüzde 103,8’lik artışı ifade ediyor.

Ocak-Kasım dönemine göre tahsilatı oranı en fazla artan kurumlar vergisi olurken, bu vergide yüzde 185,1 artışla 498,7 milyar liralık tahsilat gerçekleştirildi.

İlk 11 ayda ithalde alınan KDV yüzde 132,9 artışla 522,4 milyar liraya ulaşarak en yüksek tahsilat tutarına ulaşılan vergi türü oldu.

Bu yıl Özel Tüketim Vergisi’nde yüzde 98,1 artışla 367,3 milyar lira tahsilata ulaşılırken, ÖTV gelirleri içerisinde matrah değişikliği etkisiyle motorlu taşıtlardan alınan ÖTV 138,3 milyar lirayla 120,7’lik yüksek büyüme oranı yakaladı.

Bu yıl aralık ayına kadar gelir vergisinde ise yüzde 59 artışla 314.5 milyar liralık tahsilat gerçekleşti.

İlk 11 ay itibariyle 15 vergi kaleminden 6’sında tahsilat artışı kasım itibariyle yüzde 84,3 gerçekleşen yıllık tüketici enflasyonunun üzerine çıktı. Kurumlar vergisi, ithalde alınan KDV, Özel Tüketim Vergisi, Kambiyo Vergisi, Dijital Hizmet Vergisi ve Gümrük Vergisinde tahsilat oranları TÜİK tüketici enflasyonunu geride bıraktı.

Peki yıl boyunca öne çıkan bazıları tartışma konusu olan vergi düzenlemeleri neler oldu?

Enflasyon muhasebesinin 2023 sonuna ertelenmesi çok tartışıldı

7 Ocak’ta enflasyon muhasebesi uygulanmasına ilişkin tebliğ yayınlandı. Enflasyonun yükselmesi nedeniyle 17 yıl sonra kalıcı olarak vergi mevzuatına konulan amortismana tabi varlıkların yeniden değerlemeye tabi tutulmasına ilişkin düzenlemenin ardından yayınlanan bu tebliğle nasıl uygulandığı anlatıldı. Ancak 14 Ocak’ta enflasyon muhasebesinin geriye dönük de uygulanmak üzere 2023 sonuna ertelenmesini öngören düzenleme yapılınca ilerleyen aylarda enflasyonun kalıcı olması üzerine iş dünyasından öz sermayenin eridiğine dair şikayetler sıkça dile getirildi.

Otomobilde iki kez matrah değişti

2022’nin en çok gündemde vergi düzenlemelerinden biri binek otomobillerde matrah değişikliği oldu. Yüksek enflasyon ve kur artışının sonucu olarak artan fiyatlarla otomobillerin büyük bölümü hızla yüksek vergi dilimine girince ilki 13 Ocak, ikincisi de 24 Kasım’da olmak üzere iki kez matrah artışına gidildi.

Son Karara göre, yüzde 45 ÖTV oranı için esas alınan matrah eşiği 120 bin liradan 184 bin liraya, yüzde 50 ÖTV oranı için esas alınan matrah eşiği 150 bin liradan 220 bin liraya, yüzde 60 ÖTV oranı için esas alınan matrah eşiği 175 bin liradan 250 bin liraya, yüzde 70 ÖTV oranı için esas alınan matrah eşiği 200 bin liradan 280 bin liraya çıkarıldı.

Araç ticaret yapanlara 30 milyon lira şartı

21 Ekim’de otomotivde sık fiyat artışlarının ticari rant alanı haline gelmesini engellemek amacıyla motorlu araç ticareti yapan mükelleflerin faaliyetlerini yerine getirirken sebep olabilecekleri vergisel kayıpları karşılamak amacıyla 30 milyon TL teminat yükümlülüğü getirildi. Bu yükümlülüğe uymayanlara özel usulsüzlük cezası kesilecek.

Kira artışına yüzde yüzde 25 sınırı

Ocak ayından sonra giderek hızlanan kira artışları üzerine 11 Haziran’da konut kiralarında, kira artış oranının en fazla %25 olmasını düzenleyen 7409 Sayılı “Avukatlık Kanunu ile Türk Borçlar Kanununda Değişiklik Yapılmasına Dair Kanun” yayımlandı. Sınırlama Haziran 2023 sonuna kadar geçerli olacak.

İlk kademeli vergi uygulanan varlık barışı

6’ncı Varlık Barışı düzenlemesi 1 Temmuz’da yasalaştı. 30 Haziran’da başvuru süresi sona eren 5’nci Varlık Barışı sıfır vergi ile uygulanırken 31 Mart 2023’e kadar yapılabilecek yeni varlık barışı düzenlemesinde, yurt dışı başvurularda yüzde 1-3 arasında kademeli vergi kesilecek. Yurt içinde ise vergi yüzde 3 olacak.

Ücrette gelir vergi matrahları yeniden değerlemeye yakın oranda yükseltildi

Ücret gelirlerinin vergilendirilmesi de 2022’de gündeme gelen başlıklardan biri oldu. 27 Ekim’de ücret gelirlerinin vergilendirilmesine yönelik tebliğde düzenleme yapıldı. Buna göre, hizmet erbabının aynı takvim yılı içinde işveren değişikliği yaptığı durumlarda, talep etmesi ve işverenin de kabul etmesi halinde, yeni işverenin eski işverendeki gelir vergisi matrahını dikkate alarak kümülatif matrah üzerinden tevkifat yapılabilmesine imkan tanındı.

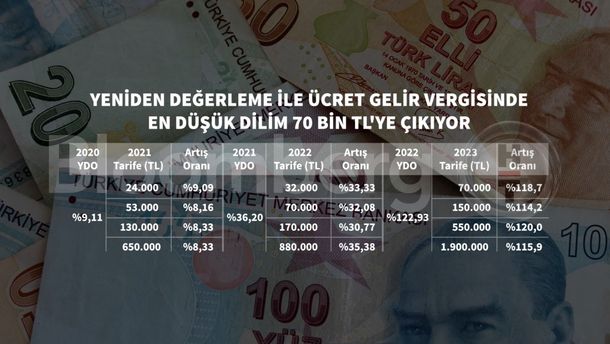

Ücretlerin vergilendirilmesi yüksek vergi dilimine bu yıl daha erken girilmesi nedeniyle gelir kaybı yaşanması üzerine sıkça gündeme geldi. Ücret gelirlerine ilişkin vergi matrahı düzenlemesi beklenirken, 2023 için yüzde 122,9’luk yeniden değerleme oranı yüzde 4-5 altında olmak üzere ücrette matrah limitlerine yansıtıldı.

30 Aralık’ta yapılan açıklamayla gelir vergisi tarifesinin ilk dilimi 32 bin liradan 70 bin liraya, ikinci dilimi 70 bin liradan 150 bin liraya, üçüncü dilim 250 bin liradan 550 bin liraya, dördüncü dilimi ise 880 bin liradan 1,9 milyon liraya yükseltildi.

Sosyal içerik üretenlere vergi sınırı 880 bin lira

Kamuoyunda “YouTuber vergilemesi” olarak adlandırılan sosyal içerik üreticiliğiyle mobil cihazlar için uygulama geliştiriciliğinden elde edilen kazançların istisna edilmesi uygulamasının esasları 12 Ocak’taki düzenlemeyle belirlendi. Buna göre, banka hesabına yatırılan stopaj öncesi tutar 2022’de 880 bin lirayı aşmadığı sürece gelir vergisi beyannamesi verilmeyecek.

İstanbul Finans Merkezi teşvik ve istisnaları yayımlandı

İstanbul Finans Merkezi Kanunu 28 Haziran’da Resmi Gazete’de yayınlandı. Kanunla, İstanbul Finans Merkezi alanını, İstanbul Finans Merkezinin yönetilmesi ve işletilmesine dair hükümler, İstanbul Finans Merkezinde gerçekleştirilen faaliyetler ve bu faaliyetlere dair teşvik, indirim, istisna ve muafiyetler düzenlendi.