Fed 15 ay sonra faizi sabit tuttu

14 Haziran 2023 Çarşamba

Amerikan Merkez Bankası Fed 15 ay süren sıkılaşmanın ardından ekonomiden gelen sinyaller doğrultusunda politika faizini sabit tutma kararı aldı. Yetkililer 2023 için faiz beklentilerini ise yukarı yönlü revize etti. Ekonomik projeksiyonlarda ise büyüme ve enflasyon tarafında yukarı yönlü revizyonlar dikkat çekti.

Küresel piyasalarda fiyatlamalara yön veren temel unsurlardan biri olan Fed’in sıkılaşma süreci Haziran itibariyle son buldu.

Fed politika faizini yüzde 5-5,25 bandında sabit tuttu. Böylelikle 15 ayın ardından Fed ilk kez faizleri sabit tutma kararı aldı.

Kararın oybirliğiyle alındığı duyuruldu.

Fed’in karar metninde faizin sabit tutulmasının ilave bilgiler ve para politikası üzerindeki etkilerini değerlendirme olanağı verdiğine dikkat çekildi. Karar metninde enflasyonla ilgili olarak “Enflasyon yüksek seyretmeye devam ediyor, Komite enflasyon risklerine karşı yüksek şekilde hassas” ifadeleri kullanıldı.

Noktasal grafiğe yansıyan beklentiler ise önümüzdeki dönemde faiz artışlarının masada olduğuna işaret etti. Sene sonu için Fed yetkililerinin faiz beklentisi yüzde 5,6 olarak belirlendi. Bir önceki tahminde bu yüzde 5,1 olarak kaydedilmişti.

Büyüme ve istihdam beklentilerinde pozitif, enflasyonda negatif revizyon

Fed, Haziran döneminde ekonomiye ilişkin beklentilerini de yayımladı.

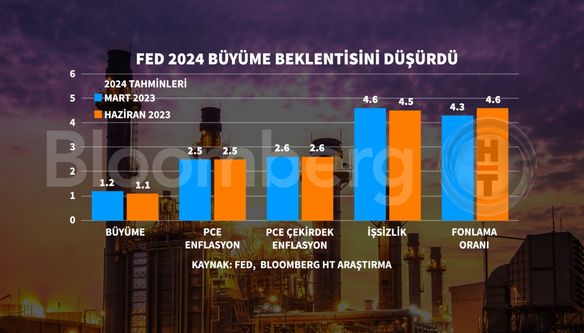

Buna göre 2023 büyüme beklentisi yüzde 1 oldu. Mart döneminde bu veriye ilişkin beklenti yüzde 0,4 olmuştu. 2024 büyüme beklentisi ise yüzde 1,2’den yüzde 1,1’e düşürüldü. 2025 büyüme beklentisi de yüzde 1,9’dan yüzde 1,8’e çekildi.

Büyüme beklentileriyle paralel olarak işsizlik beklentilerinde de aşağı yönlü revizyonlar yapıldı. Buna göre 2023 işsizlik beklentisi yüzde 4,5’ten yüzde 4,1’e çekildi. 2024 ve 2025 işsizlik beklentileri yüzde 4,6’dan yüzde 4,5’e düşürüldü.

Fed’in yakından izlediği enflasyon göstergesi çekirdek PCE tarafında 2023 beklentisi yüzde 3,6’dan yüzde 3,9’a çıktı. 2024 beklentisi yüzde 2,6’da sabit kalırken, çekirdek PCE’de 2025 beklentisi yüzde 2,1’den yüzde 2,2’ye yükseltildi.

Kararın ardından swap piyasası bu yıl için faiz indirimi yapılmayacağı yönündeki fiyatlamalara sahne oldu.

Beklentiler ve fiyatlamalar da faizin sabit tutulacağı yönündeydi

Bloomberg anketine katılan ekonomistler de Fed’in politika faizini sabit tutacağı tahmininde bulunmuşlardı.

Karar Fed Başkanı Jerome Powell’ın daha önce Haziran ayına ilişkin yönlendirmeleriyle de paralel gerçekleşti. Powell, geçmiş faiz artışlarının etkilerini görmek için Haziran ayında durma sinyali vermişti.

Opsiyon piyasasında da Haziran için Fed faizinin sabit kalması ihtimali güçlü bir şekilde fiyatlanmıştı.

Bununla birlikte piyasa aktörlerinin kısa vadeli faiz opsiyon piyasasında 2023 Fed faiz indirimi pozisyonlarını terk ettiği dikkat çekmişti.

ABD enflasyon verisi sonrası gösterge SOFR opsiyon piyasasında yaşanan aktivite artarken piyasa aktörleri Fed’in yıl sonuna kadar faiz indireceği beklentisini yansıtan opsiyonlarda büyük oranda satış gerçekleştirdi. Hatta bazı işlemlere Mart 2024’e kadar faiz indirilmeyeceği beklentisinin yansıdığı görüldü.

- ABD’DE ENFLASYON GÖRÜNÜMÜ İKİ YILIN EN DÜŞÜK SEVİYESİNE İNDİ

Opsiyon piyasasında yaşanan hareketlilik sonucu yıl sonuna kadar faiz indirimi geçekleşeceği fiyatlaması yaklaşık 15 baz puan daha düşüş yaşadı. Fed swapları yıl sonunda yüzde 5,1 faizi ima ediyor. Bu seviye de mevcut Fed politika faizi bandı içinde yer alıyor.

Enflasyonda gevşeme

Fed’in Haziran toplantısı öncesinde gelen son enflasyon verileri fiyat dinamiklerinde gevşemeye işaret etmişti.

Bu hafta gelen Mayıs ayında yıllık tüketici enflasyonu yüzde 4’e geriledi. Böylelikle ABD’de yıllık enflasyon 2 yılın en düşük seviyesine düşmüştü. Aylık enflasyon ise yüzde 0,1 ile beklentileri paralel gerçekleşmişti.

Çekirdek enflasyon tarafında ise beklentilerin biraz üzerinde bir gerçekleşme söz konusu olmuştu.

Tüketici tarafıyla birlikte üretici fiyatları cephesinde de fiyat dinamiklerinin daha gevşediği izlenmişti.

Son açıklanan verilere göre üretici fiyat endeksi Mayıs’ta aylık bazda yüzde 0,3 azaldı. Aylık ÜFE böylece son 4 ayın 3’ünde geriledi.

Yıllık bazda ise ÜFE yüzde 1,1 arttı, bu 2020’den beri en düşük artış olarak kayda geçti. Önceki ay artış yüzde 2,3’tü.

Bloomberg’in anketine katılan ekonomistlerin tahmini aylık yüzde 0,1 düşüş, yıllık yüzde 1,5 artıştı.

Gıda ve enerjiyi içermeyen çekirdek ÜFE ise aylık bazda değişmeyerek yüzde 0,2 artarken, yıllık artış yüzde 3,2’den yüzde 2,8’e geriledi.

- ABD’DE ÜFE TAHMİNLERDEN FAZLA DÜŞTÜ

Powell: Fed üyelerinin hemen hepsi daha fazla faiz artışını uygun görüyor

Faiz kararı sonrası basın toplantısında açıklamalarda bulunan Fed Başkanı Powell “Enflasyonu indirme konusunda kararlıyız. Fiyat istikrarı olmadan ekonomi kimseye bir fayda sağlamaz. Fiyat istikrarı olmadan hiçbir şekilde sürdürülebilir, faydalı bir istihdam piyasasına sahip olamayız. Geçen yılın başlarından bu yana para politikasını ciddi anlamda sıkılaştırdık” dedi.

Powell’ın konuşmasında öne çıkan başlıklar şöyle:

Bütün komite yetkilileri enflasyon hedefine ulaşmak için, önümüzdeki dönemde daha fazla faiz artışının uygun olabileceğini belirtti.

Geçen yıl Amerikan ekonomisi ciddi anlamda yavaşladı. Ekonomik faaliyetler biraz daha ılımlı bir şekilde büyümeye devam etti. Büyüme ve tüketim harcamaları biraz düzelmiş olsa da yüksek morgage faizlerinden dolayı konut tarafında yavaşlama gözlemlendi. Aynı zamanda yatırımların da azaldığını gördük. Yetkileler büyüme yavaşlamasının devam etmesini bekliyor. İstihdam piyasasında sıkılaşma devam ediyor. İşsizlik yukarı doğru gitti ve yüzde 3,8 seviyesinde hala düşük kalmaya devam ediyor. İstihdam piyasasında arz ve talep tarafında bir dengelenme oluştuğuna dair gelen sinyaller var. İstihdama katılım oranında da yukarı yönlü bir hareket oldu. Özellikle 25-45 yaş arasındaki kişilerde bu durum gerçekleşti. Açık iş pozisyonlarında da bir azalış olduğunu görüyoruz.

FOMC yetkilileri istihdamda arz ve talebin zaman içerisinde biraz daha dengeli hale gelmesini bekliyor. Bu da enflasyon üzerindeki baskıları azaltacaktır.Play Video

Enflasyon hala bizim yüzde 2 olan hedefimizin üzerinde seyretmeye devam ediyor. Enflasyon geçen yılın ortalarından beri ılımlı bir şekilde aşağı geldi; ama yinede enflayon baskıları yüksek kalmaya devam ediyor. Orta vadeli beklentilere baktığımız zaman PCE enflasyon bu yıl için yüzde 3,2, 2024 için yüzde 2,5 oldu. Çekirdek enflasyonda medyan beklenti yüzde 3,9 olarak yukarı yönlü revize edildi. PCE enflasyondaki düşüş oldukça önemli.

Ekonomi şu anda sıkılaşan kredi koşullarından dolayı hem hane halkları için, hem iş dünyası için biraz yavaşlama içerisinde. Bankalarıın kredi koşullarının sıkılaştırılmasının etkilerini görmek için çok erken.

Para politikasının etkilerini değerlendirme kararı aldık. Kararları toplantıdan toplantıya vereceğiz. Şu anda odaklandığımız şey daha fazla faiz artışının gerekip gerekmeyeceği. Haziran ayındaki pas geçme faiz artış patikasının yavaşlaması anlamına geliyor. Daha yavaş faiz artışları ekonominin şartlara adapte olmasına imkan tanıyacaktır.

Ücret artış hızının düştüğünü gördük, ancak düşüş kademeli oldu.

Para politikasının gecikmeli etkilerinin kapsamı net değil. Fed piyasa koşullarını dikkatle izleyecek.

Çekirdek enflasyonda çok fazla ilerleme görülmüyor. Son 2 yılda Fed’in enflasyon tahminleri yanlış oldu.

İşgücü piyasasının olanüstü direnci şaşırtıcı. Bir kaç yıl faiz indirimi olmayabilir. Bu yıl faiz indirimi uygun değil. Enflasyon gerçekten aşağı gelmeli, faiz artışlarına tepki vermeli.

Fed bankacılık sektörünü yakından takip ediyor. Faizlerin belirlenmesinde bankacılık sektöründeki stres dikkate alınacak. Ortak görüşümüz faiz hedefine yaklaştıkça patikanın yavaşlaması. Son toplantıda düşünüldüğünden daha fazla kısıtlayıcı olmak gerekebilir.

Ekonomide yumuşak inişe giden bir yol olduğunu düşünmeye devam ediyorum. İstihdamda büyük kayıplar olmadan enflasyon hedefine ulaşılabilir. İşgücü piyasasında Fed’in görev alanına girmeyen yapısal problemler var.

Cevapla

Want to join the discussion?Feel free to contribute!